いま知っておきたい配偶者居住権【司法書士監修】改訂版

配偶者居住権は、今回の40年ぶりの改正相続法の中心とも言われています。しかし、この配偶者居住権は「長期配偶者居住権(配偶者居住権)」と「配偶者短期居住権」の2種類があり、区別が付きにくく、分かりにくい点があります。

また、2019年3月27 日,租税特別措置法の一部改正を含む所得税法等の一部を改正する法律が国会にて可決・成立し、その中で配偶者居住権の登録免許税も確定しました(配偶者居住権は登記もできるのです)。

そこで今回は、配偶者居住権のキホンから始まり、相続においてどのように問題になるのか、登記手続きや制度のスタート時期なども含めて情報をコンパクトに整理します。

配偶者居住権とは

配偶者居住権とは、「被相続人(故人)の配偶者が、それまで住んでいた建物(これを「居住建物」と言います)に、相続開始後も一定期間、無償(タダ)で引き続き居住できる権利」です。

今回の相続法改正により「所有権」とは異なる「居住権」という新たな権利が配偶者に認められることになりました。

この制度では、配偶者は居住建物の「所有権」を取得するのではなく(所有権は他の相続人らが取得します)、「居住権」を取得することになります。

そして、遺産分割において、金額が高額となる建物の「所有権」を取得するのではなく、より廉価に見積もられる「居住権」を取得することで、法定相続分の範囲内で住まいと生活費に充てる十分な預貯金をバランスよく取得できやすくなると言われています(具体例は以下に説明します)。

みんな手続きが必要なのか?

配偶者居住権は、令和2年(2020年)4月1日より法律が施行されています。それでは、制度の施行に伴って、すべての人が何か特別な手続きをする必要があるのでしょうか。

もちろんその必要はありません。新しい制度がスタートすると、何か特別な手続きや申請をしなければならないような不安を感じますが、配偶者居住権についてはその必要は一切ありません。

しかし、令和2年4月1日以降に相続が開始したケースは、配偶者居住権(長期配偶者居住権)を考慮して遺産分割を行わなければならない場合もあり、専門家のアドバイスが必要となってくるでしょう。

また後述するように、配偶者居住権には長期のものと短期のものの2種類がありますが、おそらく多くの方に問題となる「短期配偶者居住権」については、登記も不要ですし、何の手続きもする必要がありません。これに対して「長期配偶者居住権」については、配偶者居住権の登記が必要となります。

いずれにしても現時点において相続と無関係であれば、配偶者居住権とも無関係です。将来的に相続が発生した場合に、配偶者居住権が問題となる可能性はあります。その為にも最低限の知識は持っておくべきでしょう。

従来の問題点とは…

残された配偶者にとって、遺産相続における最大の関心事は、住み慣れた住居に引き続き住み続けられるかどうかでしょう。特に残された配偶者が高齢であればあるほど、それまで住み続けた住居を離れて生活をすることは、精神的にも肉体的にも困難です。

もちろん遺産分割(遺産分け)の中で、配偶者がそれまで居住していた建物の「所有権」を相続できれば、その建物に引き続き居住できるのは当然ですから、このような場合に配偶者居住権は問題となりません。

自分の家に自分が住めるのは当然だからです(生前から居住建物の所有権を配偶者が有している場合も配偶者居住権は問題となりませんが、故人と配偶者が共有していた場合は配偶者居住権を設定することができます)。

しかし、相続争いの結果、居住していた建物の所有権を対立する他の相続人らに取得されてしまった場合はどうでしょう。たとえ配偶者が住み慣れた家だったとしても、他の相続人らに所有権をとられてしまったのであれば、すでに「他人の家」。配偶者が居座ることができる法的な理由がありません。

どうしても居座りたい場合は、建物の所有権を相続した他の相続人らと配偶者の間で賃貸借契約を締結し、配偶者は賃料を支払うことになるでしょう。もしそれができなければ、すぐに立ち退かなければなりませんし、だからといってすぐに立ち退くことは不可能に違いありません。この点が、従前から問題視されていました。

被相続人が生きている間は、配偶者は無償で居住建物を使用できたのに、被相続人が亡くなったとたんに同居もしていない他の相続人から賃料を請求されるのは、どう考えても一般常識とかけ離れているのです。

そこで、今回の改正で、仮に居住建物の所有権を他の相続人らに取得されたとしても、配偶者は引き続きその建物に無償で居住し続けることができる「居住権」が認められるようになったのです。

イメージとしては、居住建物の所有権を取得した他の相続人らが「賃貸人(大家さん)」で、配偶者が「賃借人」という感じになります(もちろん無料で住めるのですが…)。

また、相続開始後の遺産分割協議で、配偶者が居住建物を相続できたとしても、高価な不動産を相続したことにより、預貯金など他の財産を相続することができなくなり、その後の生活が維持できず、結局は相続した不動産を売却しなければならなくなった、という事案も多く、問題視されてきました。

いずれにしても、この制度の利用によって、配偶者は相続の開始によって「住むところがなくなる」という最悪の事態にならずに済むのです。

配偶者居住権のメリット

配偶者居住権が認められることで、配偶者にどのようなメリットがあるのでしょうか。一般的には次のようなメリットがあると説明されます。

住み慣れた家に住み続けることができる

仮に遺産分割協議(または遺言の内容)によって居住建物の所有権を相続できなかったとしても、最低でも6か月はその居住建物に無料で引き続き住み続けることができます(配偶者短期居居住権)。また、故人の遺言や相続人全員の同意(遺産分割協議)があれば、配偶者の終身の間、無料で居住し続けるという事も可能です(長期配偶者居住権)。

老後の資金を確保できる

上にも掲げたように、この制度では、配偶者は居住建物の「所有権」を取得するのではなく(所有権は他の相続人らが取得します)、「居住権」を取得することになります。居住権は遺産分割の対象となり、所有権より安い評価と計算されます(具体的な評価の計算方法は後述)。

ですから、所有権ではなく居住権を取得すれば、それ以外の遺産を金銭等でより多く相続できることになり、老後の資金を確保できることになります。

少し分かりにくいので具体例で考察します。

被相続人A・配偶者B・子C

相続財産として、土地及び建物(評価4000万円)、預貯金6000万円がある。

まず、配偶者居住権のことは何も考慮せずに計算します。

相続財産は全部で1億円です(4000万円+6000万円)。法定相続人は配偶者Bと子Cの2名で、その法定相続分は各2分の1ずつです。したがって、具体的な金額でいうと各々5000万円ずつ相続します。

次に、(1)配偶者が不動産の所有権を相続した場合と、(2)配偶者が配偶者居住権を取得した場合で、老後資金(預貯金)にどれ位の違いが出るか、比較してみます。

なお、配偶者居住権の評価は、配偶者の平均余命や建物の耐用年数を考慮して、一定の計算式にもとづいてすることになります(具体的な評価の計算方法は後述)。

この事例では仮に、配偶者居住権を2000万円としました(土地及び建物の評価は4000万円ですから分かりやすいようにその半額に設定しました)。

配偶者の法定相続分額は上で計算した通り5000万円ですから、配偶者が相続できる遺産の内訳がどのように変化するかにもご注目ください。

| 配偶者Bの取得額 | 子Cの取得額 | |

| (1)配偶者Bが不動産の所有権を相続した場合(配偶者居住権を使わない場合) | 不動産所有権を4000万円 預貯金を1000万円 |

預貯金を5000万円 |

| (2)配偶者Bが配偶者居住権を取得し、子Cが不動産の所有権を相続した場合(配偶者居住権を使った場合) | 配偶者居住権を2000万円 預貯金を3000万円 |

不動産所有権を2000万円 預貯金を3000万円 |

この表でもわかるように、(2)の方が(1)より、預貯金を2000万円多く相続できることが分かります。

つまり、(1)の方法によると、配偶者は居住していた建物の所有権を相続できても、その代わりに預貯金は少額しか相続できず、老後の生活資金が不足してしまうのです(預貯金は1000万円しか確保できない)。

それに対して、(2)の方法によれば、配偶者居住権は所有権よりも低額に評価されますから、本事例のように配偶者居住権が2000万円と評価されれば、残りの3000万円を預貯金から相続でき、老後の資金を確保できます。つまり、配偶者居住権を使えば、預貯金からの配偶者の取り分が1000万円から3000万円に増えることが分かります。

なお、(2)の方法による場合、子Cは配偶者居住権という負担が付いた不動産の所有権を相続することになります。子Cが相続する不動産の所有権の評価の計算方法は、本来の不動産の評価(4000万円)から、配偶者居住権の評価(2000万円)を控除した金額(2000万円)となります。

したがって、子Cは2000万円の不動産の所有権と、残りの3000万円は預貯金から相続することになります。

二次相続の時の遺産を圧縮できる|相続税の節税となる可能性

配偶者居住権を利用すると、その後配偶者居住権を有する配偶者が死亡した際(いわゆる2次相続の時)その遺産を圧縮(減額)できる効果が生じます。これにより、相続税が節税できる可能性があります。

上記と同じ具体例で検討してみましょう。

| 配偶者Bの取得額 | 配偶者Bが死亡した時、Bの遺産の額 | |

| (1)配偶者Bが不動産の所有権を相続した場合(配偶者居住権を使わない場合) | 不動産所有権を4000万円 預貯金を1000万円 |

不動産所有権を4000万円 預貯金を1000万円 →遺産は5000万円 |

| (2)配偶者Bが配偶者居住権を取得し、子Cが不動産の所有権を相続した場合(配偶者居住権を使った場合) | 配偶者居住権を2000万円 預貯金を3000万円 |

配偶者居住権は0円(消滅) 預貯金を3000万円 →遺産は3000万円 |

(1)配偶者居住権を使わない場合は、配偶者は夫の死亡時に不動産所有権を4000万、預貯金を1000万円、合計5000万円相続していましたね。消費した金額や不動産の価値の増減、配偶者Bの固有の財産等を一切考慮しなければ、配偶者Bの死亡時の遺産は5000万円となります。

これに対して(2)配偶者居住権を使った場合は、配偶者は配偶者居住権を2000万円、預貯金を3000万円、合計5000万円相続していました。この時、配偶者の死亡時の遺産は(1)のように5000万円と計算するのではなく、預貯金だけの3000万円と考えます。

なぜなら、配偶者居住権は、配偶者の居住環境の保護のために認められた一身専属権であり、配偶者だけに特別に認められる権利であって、相続の対象とはならず、配偶者の死亡によって当然に消滅するからです。つまり、配偶者居住権は二次相続における課税対象(遺産)とはならないという意味です。

この表でもわかるように、(2)の方が(1)より、二次相続の時の遺産の額を2000万円だけ圧縮(減額)できたことが分かります。これにより二次相続の時の相続税が節税できる可能性があります。

しかし、配偶者居住権はそもそも節税のために創設された制度ではありません。配偶者の居住権を確保する目的の制度ですから、本来節税とは無関係のものです。ですから、最初の相続で配偶者居住権を利用したからと言って、必ずしも節税になるとは限りません。

配偶者居住権の利用が、二次相続も含めてトータルで考えた場合に節税となるか否かは、①小規模宅地の特例の適用の有無、②一次相続と二次相続の相続財産の価額、等々、様々な条件によって異なってきます。

この辺りの問題は税理士が専門となります。当事務所では、提携の税理士と一緒に、遺産分割や遺言における配偶者居住権の利用価値について的確なアドバイスをすることができます。

配偶者居住権の利用が予想されるケースとは

おそらく、配偶者居住権は次のような場面でよく使われることになるだろうと言われています。

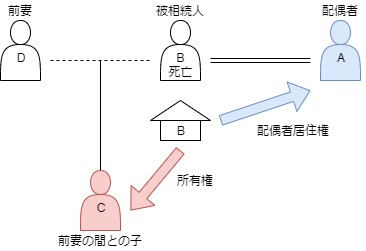

Bには前妻Dとの間に長男Cがいます。その後Dとは離婚(あるいは死別)して、Aと再婚しました。Aとの再婚後にBが死亡し、相続が開始したというケースです。

まず、前提として死亡したBの相続人は、現在の配偶者Aと、前妻との間の子Cの2名です。法定相続分は2分の1づつとなります。

このようなケースにおいて、生前にBが「家は息子Cへ相続させたいが配偶者Aにはこれまで通りこの家で生活させたい」と思っていたとします。

そこで、Aには配偶者居住権を遺贈し、Cにはこの建物の所有権を相続させる(生前にそのような内容の遺言書を作成する)ことによって、Bの希望が実現することになります。

配偶者居住権の種類は「2つ」

配偶者居住権には以下に掲げる2つの種類があります。

配偶者短期居住権

1つ目は、故人の死亡と同時に、配偶者に当然に認められる「配偶者短期居住権」です。「短期」とあるように、その期間は6か月だけです。

法律上当然に認められる権利なので、他の相続人が何を言おうが6か月は継続して居住できます。配偶者短期居住権は、故人の遺言や相続人による遺産分割協議がなくても当然に認められる権利です。

当然に認められる権利なので、登記をする必要もありません(と言うよりも登記はできません)。しかし期間は6か月だけです。6か月は短いような気もしますが、それ位の期間があれば別のところに引っ越せるでしょう、というのが制度趣旨のようです。

長期配偶者居住権(正式名称:配偶者居住権)

2つ目は、故人が遺言書に書き残したり、相続人の遺産分割協議によって、はじめて配偶者に認められる「長期配偶者居住権(法律上は単に「配偶者居住権」と表記されますが短期型との区別の為便宜本ページではこのように表記します)」です。

長期配偶者居住権は、遺言や遺産分割により取得できる権利なので、当然に認められる権利ではありません。「長期」なので、期間の制限はありません。「残された配偶者がなくなるまで(終身)」のように定めることもできます。

配偶者短期居住権と長期配偶者居住権の関係性

配偶者短期居住権と長期配偶者居住権が2重に認められることはありません。配偶者短期居住権は、遺言や遺産分割協議がなくても一定の要件を充たせば法律上当然に認められる権利です。遺産分割協議や遺産分割審判がされるまでは居住建物に住み続けることができます。もし、遺産分割が相続開始後すぐに成立してしまったとしても、被相続人が死亡してから6か月間は居住建物に住み続けることができます。

これに対して長期配偶者居住権は、故人が生前に遺言書で「配偶者に配偶者居住権を遺贈する」とするか、相続開始後に遺産分割協議(または遺産分割審判)によって「配偶者に配偶者居住権を認める」という手続きをとらない限り認められません。

ですから、もしあなたが確実に配偶者に「終身の配偶者居住権(長期配偶者居住権)」を残したいと考えているのであれば、遺言書を作成するのが良いでしょう。

長期配偶者居住権(配偶者居住権)とは

すでに説明したように、長期配偶者居住権は長く(原則として終身の間)居住できる権利ですが、配偶者に当然に認められる権利ではありません。それでは、どのような要件をクリアーすれば長期配偶者居住権が認められるのでしょうか。

長期配偶者居住権を取得するための要件

配偶者が長期配偶者居住権を取得するには次の要件を満たす必要があります(民法1028条1項)。

- 被相続人の財産に属した建物に

- 相続開始の時に

- 居住していること、が大前提で、なおかつ

- 相続人による遺産分割協議(遺産分割調停・遺産分割審判)、または

- 被相続人からの遺贈(遺言書に「配偶者Aに自宅建物の配偶者居住権を遺贈する」とある等)、または

- 被相続人との間に生前の死因贈与契約があること(条文にはないが解釈上認められます)

1~3はすべてクリアする必要があります。

4~6はいずれかクリアしていれば大丈夫です。

3の解釈は少し難しいケースも想定されます。例えば残された配偶者が施設や病院に入所・入院していて相続発生時には、実際に住んでいなかったという場合です。単に住民票上の住所が居住建物にあるという事だけでなく、実質的に判断されるべきです。

ですから、入所・入院が一時的なものであれば、居住していたと判断することができます。その一方で、荷物を整理し自宅へは戻らない(戻れない)ことを前提に入所・入院しているのであれば、居住しているとは判断できないでしょう。この辺りの問題は、解釈論となるため、今後の実例を注視していくべきだと思います。

4~6の意味は、配偶者が長期配偶者居住権を取得することについて、何らかの合意(遺産分割協議)や意思表示(故人の遺言)があるという意味です。

以上の要件をクリアして、配偶者はその建物に無償(タダ)で居住し続けることができます。

なお、これまでの説明にあるように、そもそもこの建物の所有権を配偶者が単独で相続するのであれば、長期配偶者居住権を考慮する必要はありません。

一体どの部分に居住できるのか?

常識的に考えれば、それまで居住していた建物にそのまま居住できるという理解です。一般的なケースにおいてはそれで何も問題がありません。

しかし法はやや特殊なケースも想定しています。たとえば、居住建物の一部を店舗や事務所としていた場合、あるいは、賃貸物件として利用していた場合などです。

つまり、建物の一部しか居住部分として使っていなかったという場合です。その場合であっても、長期配偶者居住権は建物の全体に及ぶとされています(民法1028条1項)。

ですから、生前に自分たちの住宅として使用していた部分の他、店舗や事務所として利用していた部分についても長期配偶者居住権は及ぶことになります。

ただし、これらの部分について第三者である賃借人がいる場合は、当該賃借人がすでに引渡しを受けているのであれば(通常引渡は受けているはずですが)、配偶者は賃借人に対して配偶者居住権を主張することはできません(借地借家法第31条)。

長期配偶者居住権の注意点とは?

上に掲げた長期配偶者居住権の取得要件について、注意すべき点は以下の通りです。

- この建物を被相続人が配偶者以外の人と共有していた場合は、長期配偶者居住権は生じません(民法1028条1項ただし書き)。この点は今後十分に注意が必要です。例えば、被相続人とその子が共有しているケースは非常に多く、今後問い合わせが増えるような気がしています。

- 配偶者は必ずしも被相続人とこの建物に同居していた必要はありません。被相続人が単身赴任などのケースもあるからです。配偶者自身が住んでいればよいのです。

- 内縁の配偶者(事実婚の配偶者)にも制度の適用があるのかは不明です。今後の裁判例により解釈が定まるのを待つしかないでしょう。現時点では、内縁の配偶者には認められないと考えるのが一般的です。

- 居住権は遺産分割の対象となり、所有権より安い評価と計算されます(具体的な評価の計算方法は後述)。

- 婚姻期間が20年以上の配偶者が、遺贈により長期配偶者居住権を取得した場合は、原則としてこれを特別受益として評価しません(持ち戻しを免除)。つまりこれを除外したものを遺産と評価していくことになります(民法1028条3項で903条4項の規定を準用)。相続財産から除いて計算します。つまり、婚姻20年以上の夫婦の場合は、長期配偶者居住権を設定しても原則として遺産分割で配偶者の取り分が減らされることはないという意味です。

- 長期配偶者居住権が認められた居住建物には、配偶者だけでなくその家族や家事使用人も同居することができます。

- 長期配偶者居住権が認められた居住建物は「使用」ができるだけでなく、賃貸して「収益」を上げることもできます。つまり、居住建物を第三者に賃貸することも可能です。ただし、この場合は建物所有者の承諾が必要です(民法1032条3項)

長期配偶者居住権は登記が必要

配偶者が長期配偶者居住権を他人に主張するためには、登記を備える必要があります。

登記さえ備えておけば、たとえ居住建物の所有者が全くの他人にこの建物を売却したとしても、配偶者はその他人に対しても長期配偶者居住権を主張することができ、その結果、安心して住み続けることが可能となります。

対抗要件としての登記|その怖さ

登記が対抗要件となります。法務局で勝手に登記してくれるという規定はないので、自ら登記申請が必要です。

残された配偶者は居住しているだけでは、居住建物の所有者以外の他人に長期配偶者居住権を有していることを主張することができません。

借地借家法の借家権のように建物の引き渡しを受けているだけでも対抗力はありません(というよりはもともと配偶者は居住し続けているだけなので誰かからこの建物の「引き渡し」を受けている訳でもない)。

少しややこしいことを書きましたが、つまり配偶者は単に建物に住んでいるだけでは、自分の居住権を他人に主張することはできない、ということです。そこで登記をする必要があるのです。

登記さえしておけば、もし建物が売却されて、所有者が入れ替わったとしても、新しい所有者に対しても配偶者居住権を主張でき、その結果、安心して住み続けることができます。

反対に、配偶者居住権の登記をしないでいるうちに、建物が売却されて所有者が入れ替わってしまった場合には、その新しい所有者には配偶者居住権を有していることを主張できないので、配偶者は立ち退かなければなりません。

とくに建物所有者と配偶者が敵対関係にあるようなケース(相続問題が発生している場合)では、配偶者を追い出す目的で、このような売却行為がされる可能性はありますので、配偶者居住権を取得したらできるだけはやく登記をすることが必要です。

なお、万が一、このように建物が転売されて、結果的に配偶者が居住できなくなってしまったときは、転売行為をした元々の建物所有者を相手方として、不法行為による損害賠償請求を行うことになるでしょう。しかし、その際の「損害額」をいくらと見積もればよいか、等々、現時点でははっきりとしない点も多いのが悩ましいところです。

相手が登記に応じなかったら

「建物の所有者は、長期配偶者居住権を取得した配偶者に対して、長期配偶者居住権の設定の登記を備えさせる義務を負う(民法1031条1項)」という規定があります。

ですから、配偶者は居住建物の所有者に対して、登記をすることの協力を要請できます。居住建物の所有者はこれを断ることはできません。建物所有者がどうしても登記に応じない場合は、訴訟を提起することになります。あるいは、「仮登記」を申請することを検討しても良いでしょう(長期配偶者居住権の仮登記も認められます)。

登記ができない間に、建物所有者に建物を売却されてしまうと、上記にも挙げたように、配偶者は配偶者居住権を新しい所有者に主張できなくなってしまう為、裁判所に「処分禁止の仮処分」の申立てをしておくことも必要になります。

なお、建物についての登記ですから、敷地(建物の底地部分)について何らかの対抗力が与えられるものではありません。配偶者が権利を主張できるのは、あくまでも「建物」に関する居住権だけです。建物の底地部分については配偶者は何の権利も有しません。

長期配偶者居住権の登記のやりかた

不動産登記は、登記によって利益を受ける人(登記権利者)と登記によって不利益を受ける人(登記義務者)の共同申請が原則です。長期配偶者居住権の登記も、配偶者(登記権利者)と居住建物所有者(登記義務者)の共同申請です。

ただし、遺産分割調停や遺産分割審判で配偶者居住権が認められた場合は、配偶者のみからの単独申請が可能と考えられます。

例えば、遺産分割の審判において、配偶者が配偶者居住権を取得すると定められ、かつ、登記義務者である居住建物の所有者に配偶者居住権の設定登記をすべきことが命じられている場合(家事事件手続法(平成23年法律第52号)第196条)は、当該審判により配偶者居住権を取得した配偶者が単独で配偶者居住権の設定の登記の申請ができます(不動産登記法第63条第1項)。

どちらにしても、いきなり長期配偶者居住権の登記をすることはできないと考えられます。長期配偶者居住権の登記の前提として、まずは、居住建物について他の相続人への相続を原因とする所有権移転登記が必要になります。申請書は別々に作成しますが、いっしょに提出することはできます。

- 所有権移転登記(相続または遺贈)

- 長期配偶者居住権設定の登記

長期配偶者居住権は登記簿にどのように登記されるのか

長期配偶者居住権は建物の登記簿に賃借権のような形で登記されます。登記事項は不動産登記法81条の2に規定があります。

第81条の2 配偶者居住権の登記の登記事項は、第59条各号に掲げるもののほか、次のとおりとする。

一 存続期間

二 第三者に居住建物(民法第1028条第1項に規定する居住建物をいう。)の使用又は収益をさせることを許す旨の定めがあるときは、その定め

「存続期間」と言うのは、配偶者が何年間住み続けることができるのか、という期間のことです。原則として、「配偶者の終身の間」となります(民法1030条)。ですから、「長期」の居住権と呼ばれるのですね。なお、遺産分割の協議や調停・審判、遺言で特に期間を定めている場合は、その期間において長期配偶者居住権が認められます(民法1030条ただし書き)。

「民法及び家事事件手続法の一部を改正する法律の施行に伴う不動産登記事務の取扱いについて(配偶者居住権関係)(通達)|法務省民二第324号令和2年3月30日」において、実際に配偶者居住権に関する登記の記録がどのようにされるのか明らかにされました。

| 権利部(乙区)(所有権以外の権利に関する事項) | |||

| 順位番号 | 登記の目的 | 受付年月日・受付番号 | 権利者その他の事項 |

| 何 | 配偶者居住権設定 | 令和○年○月○日第○号 | 原因 令和〇年○月○日遺産分割(注1)

存続期間 配偶者居住権者の死亡時まで(注2) 特約 第三者に居住建物の使用又は収益をさせることができる(注3) 配偶者居住権者 ○市○町○番地 甲某 |

- (注1)権利の取得の経緯によって「令和〇年○月○日遺贈」「令和〇年○月○日贈与」という登記原因も考えられます。

- (注2)内容によって「○年○月○日から配偶者居住権者の死亡時まで」「○年○月○日から何年又は配偶者居住権者の死亡時までのうち、いずれか短い期間」「○年○月○日から○年○月○日まで又は配偶者居住権者の死亡時までのうち、いずれか短い期間」となるケースもあります。

- (注3)定めがある場合だけ登記事項になります。

長期配偶者居住権の登記の添付書類・必要書類は?

長期配偶者居住権の登記を、配偶者(登記権利者)と居住建物所有者(登記義務者)の共同申請で行う場合の添付書類・必要書類は以下の通りです。

- 登記識別情報(居住建物所有者のもの)

- 印鑑証明書(居住建物所有者のもの・作成後3か月以内)

- 代理権限証明情報(両者から司法書士への委任状)

- 登記原因証明情報

「4.登記原因証明情報」は、通常は登記手続きを代理する司法書士が作成します。配偶者居住権が法律上有効に成立するためには、①配偶者が被相続人所有の建物に相続開始の時に居住していたこと及び、②相続開始の時に被相続人と婚姻をしていたこと、という要件を充たしていなければなりません。

そうであれば、①を証明するために配偶者の住民票を添付して、②を証明するために被相続人の除籍謄本などを添付する必要があるようにも思えます。しかし、これらの事実は司法書士が作成する登記原因証明情報中に明らかにされていれば差し支えないとされています(上記の通達)。

なお、配偶者が遺贈(遺言)によって配偶者居住権を取得した場合に、遺言執行者があるときは、当該遺言執行者は配偶者に代わって、居住建物所有者(登記義務者)と共同申請により長期配偶者居住権の登記の申請をすることができます。

この場合には、遺言執行者の資格を証する情報(代理権限証明情報)として、遺言執行者に指定されたことが分かる遺言書又は家庭裁判所で選任されたことを証する選任審判書などの書面も必要になります。

長期配偶者居住権の登録免許税は?

設定登記の登録免許税 = 居住建物の評価額 ×2/1,000(1000分の2)

参考までに根拠として財務省のページをリンクとして挙げておきます。

■第198回国会における財務省関連法律「所得税法等の一部を改正する法律案」(2019年3月27日可決)。https://www.mof.go.jp/about_mof/bills/198diet/index.htm

通常の賃借権設定登記は10/1,000(1000分の10)なので、比べればだいぶ安いです。また、相続による所有権移転登記は4/1,000(1000分の4)ですから、これに比較しても安価です。配偶者居住権は、無償で使用するため当然とも言えます。

長期配偶者居住権の「消滅」4つの事由

長期配偶者居住権は以下のいずれかの事由によって当然に消滅します。配偶者短期居住権もほぼ同じような規定があります。

配偶者の死亡または期間満了

遺産分割協議などにより存続期間の定めがあっても、配偶者が死亡すれば、存続期間の満了を待たずに長期配偶者居住権は消滅します(民法第1030条、民法第1036条)。配偶者居住権は配偶者だけに認められた一身専属権ですから、相続人に承継されることはなく、当然に消滅してしまいます。

この場合は、不動産登記法第69条の規定に基づき、居住建物の所有者(登記権利者)が単独で当該配偶者居住権の登記の抹消を申請することができます。なお、期間満了により終了した場合でも更新はできません。

建物所有権を取得した時

配偶者が建物全部の所有権を取得すれば、混同によって、長期配偶者居住権は消滅します(民法第1028条2項)。所有権を取得できれば、完全に配偶者の所有物となりますから、わざわざ居住権を認める必要がなくなるためです。

これに対して、配偶者が長期配偶者居住権を設定した後、その建物の共有持分を取得した場合は、配偶者居住権は消滅しません(民法1028条2項)。

建物の全部が滅失した時

建物の全部が滅失その他の事由により使用収益できなくなった場合は、長期配偶者居住権は消滅します(民法1036条、民法616条の2)。

建物所有者が消滅請求をした時

配偶者に義務違反があった場合、建物所有者は長期配偶者居住権を一方的請求により消滅させることができます(民法第1032条4項)。

配偶者の義務とは、例えば「善管注意義務」です(民法第1032条1項)。あくまで居住建物は他人の所有物なので、丁寧に使わなければならないという義務です。このような義務に反することがあれば、建物所有者は配偶者に対して消滅請求をして、配偶者を立ち退かせることができます。

さらに、配偶者には建物所有者の承諾もないのに「また貸し(転貸)」してはいけないという義務もあります(民法第1032条3項)。このような義務に反した場合も、建物所有者は配偶者に対する意思表示によって、長期配偶者居住権を消滅させることができます。

長期配偶者居住権「その他の問題点」

長期配偶者居住権のその他の問題点を考察します。

一次相続の時点で自宅の所有者が決定してしまう盲点

上記で説明しましたように、長期配偶者居住権を利用することによって、一次相続、二次相続において相続税を節税できる場合があります。

この場合、節税や配偶者居住権の評価等ばかりに気をとられて、自宅不動産を誰が相続するかという点について協議がよくされないままに決定してしまうことがあるかもしれません。

配偶者居住権は配偶者が居住するだけの権利ですから、その配偶者が死亡すれば配偶者居住権も当然消滅して、配偶者居住権は相続の対象とはなりません。

つまり、「誰がこの不動産に住むかは配偶者が亡くなってから考えればよい(二次相続の時に改めて考えればよい)」と誤解していると、いざ配偶者が亡くなった時に後悔することになるかもしれません。

なぜなら、配偶者居住権を利用する場合は、一次相続の時点で自宅の所有者を決定している為、当然、二次相続の遺産には含まれず、二次相続の時に改めて誰が相続するかなど検討のし直しは不可能なのです。このように考えると、配偶者居住権の利用は専門家のアドバイスなしには難しいと思われます。

長期配偶者居住権は譲渡できない

この点、配偶者短期居住権も同じです(民法第1041条、民法第1032条2項)。

特に長期配偶者居住権は「相応の財産的価値」がありますので譲渡(売却)の可否が問題となりますが、そもそもの制度趣旨にそぐわないため譲渡は認められません。たとえ所有者の承諾があっても譲渡はできません。

さらに、建物所有者が配偶者に対して一方的に「自分が長期配偶者居住権を買い取るので直ちに売り渡しなさい(買取請求と言います)」ということもできません。配偶者の方から、建物所有者に対して一方的に買取を請求することもできません。民法は、「買取請求権」という権利を配偶者と建物所有者のどちらにも与えませんでした。

しかし、建物所有者と配偶者がお互いに合意をすれば、建物所有者が配偶者から長期配偶者居住権を買い取る旨の売買契約は有効と解されています。つまり、配偶者が配偶者居住権を放棄することを条件に、これによって利益を受ける建物の所有者から金銭の支払いを受けることは可能と判断されています(上記通達|法務省民二第324号令和2年3月30日)。

いずれにしても原則的に、長期配偶者居住権は換価できないという点は、この権利を取得する時点で十分に注意しなければなりません。

たとえば、長期配偶者居住権を取得した配偶者が、その後、認知症や療養のため施設に入居しようとしても、その資金を捻出するのが難しくなるのです。

相続のときに、「所有権」を取得していれば、所有権を処分することによって施設等入居資金を確保することができたはずが、長期配偶者居住権を取得したためにそれができなくなってしまうのでは大問題です。

ですから、いずれ施設に入るとか、終身自宅に住むことが予定されていないなら、相続の場面で配偶者が配偶者居住権を取得するのではなく、預貯金等別の遺産を取得した方が良い場面もあるでしょう。新しい権利だからと、興味本位でこの制度を利用すると思わぬ事態に陥るかもしれません。

建物居住中の修繕義務は誰にあるのか

建物所有者に修繕義務はありません。

この点、配偶者短期居住権も同じ扱いです(民法第1041条)。

では、居住している配偶者に修繕義務があるかというと、配偶者にも修繕義務はありません。民法の条文は、配偶者に修繕する権利を与えているだけです(民法第1033条1項)。

ですから、配偶者に修繕する義務はありませんが、仮に配偶者が自ら進んで修繕した場合は、その後は「かかった費用」を誰が負担すべきかと言う問題として法律上は処理します(民法第1034条)。

| 「通常」の必要費(誰が居住しても必ずかかる費用) | 配偶者が負担 |

| 「特別」の必要費・有益費(上記外の費用) | 所有者が負担 |

つまり「通常」の修繕を配偶者自身が行って、費用も配偶者が負担するという方法もできます。また、建物所有者が行って、その費用を配偶者に請求するという方法もできます。実際には前者の方法をとることになるでしょう。

例えば、修繕の問題ではありませんが、固定資産税の支払においては後者の方法を用いることになるでしょう。なぜなら、固定資産税は不動産の所有者に課税されることになっていますので、固定資産税の納付書は建物所有者に送付されて、直接配偶者宛に送付されることはありません。

しかし、固定資産税は「通常の必要費」と解されますので、納付義務自体は配偶者にあります。したがって、いったん建物所有者が固定資産税を代わって納付し、その後に配偶者へ請求していくのが正しい手順といえるでしょう(実際には配偶者が直接支払うケースがほとんどと思われますが)。

それに対して、特別の修繕費用(単なる修繕ではなく建物の価値を高めるような工事・例えば外壁のタイルの張り替え等)は、建物所有者が負担することになります。

具体的に予想される問題としては、高齢の配偶者が安全に生活できるようにする「バリアフリー工事」ではないでしょうか。工事の内容にもよりますが、一般的には「特別の修繕費用」と考えられ、建物の所有者が負担することになるでしょう。

また、建物の改築や増築をするときは、配偶者は勝手に行うことはできません。建物所有者の承諾が必要となっています(民法第1032条3項)。

このように考えると、もし配偶者と建物所有者が良好な関係でない場合(極端なケースで対立関係にあるような場合)、建物所有者がバリアフリー工事に同意して、なおかつ、費用も負担するなどということは到底考えにくいと言えます。この点も配偶者居住権の問題と言えます。

長期配偶者居住権の評価

建物所有権とは別途の評価をすることになります。長期配偶者居住権の評価は、配偶者の平均余命や建物の耐用年数等を考慮して、一定の計算式にもとづいてすることになります。

以下に、長期配偶者居住権の計算式を示しましたが、居住建物の所有権よりその評価は安くなります。

概要:相続税における配偶者居住権等の評価額を次のとおりとすることとする。

⑴ <配偶者居住権>

建物の時価-建物の時価×(残存耐用年数-配偶者居住権の存続年数)/残存耐用年数×配偶者居住権の存続年数に応じた民法の法定利率による複利現価率

⑵< 配偶者居住権が設定された建物(以下「居住建物」という。)>

建物の時価-配偶者居住権の価額

⑶< 配偶者居住権に基づく居住建物の敷地の利用に関する権利>

土地等の時価-土地等の時価×配偶者居住権の存続年数に応じた民法の法定利率による複利現価率

⑷< 居住建物の敷地> 土地等の時価-敷地の利用に関する権利の価額

参考までに根拠として財務省のページをリンクとして挙げておきます。

■第198回国会における財務省関連法律「所得税法等の一部を改正する法律案」(2019年3月27日可決)、「相続税法の一部改正(新旧対照表)」。

https://www.mof.go.jp/about_mof/bills/198diet/st310205s_03.pdf

配偶者居住権は建物に設定する権利ではありますが、建物を利用するということは、その底地(土地)も利用することになりますから、配偶者居住権の評価は、建物そのものだけでなく、土地も利用することに関する評価といえます。

なお、配偶者居住権の財産的価値の評価については、様々な評価方式があり、他に2つほど参考ページのリンクを上げておきます。

いずれにしても、かなり専門的な計算が必要となります。一般的に相続物件の査定については、不動産業者は喜んで応じてくれます。しかし、配偶者居住権の評価は簡単なものとは言い難いので、不動産業者への査定について期待可能性は低いでしょう。

誤った計算結果は相続人同士の遺産分割協議などその後の相続手続きに支障をきたしますから、税理士・会計士・不動産鑑定士等に計算を依頼して、評価を定めることが必要となるでしょう。

遺留分侵害額請求の対象になるか

長期配偶者居住権を取得した場合、その評価額については相続分の一部として取得したと扱われます。長期配偶者居住権の評価の計算方法は上に掲げた通りで、いくら建物の所有権の評価より低いとは言っても、長期配偶者居住権を取得したことによって他の相続人の遺留分を侵害すれば遺留分侵害額請求の対象となると考えられます。

したがって、遺言や生前の死因贈与契約で長期配偶者居住権を配偶者に与えようと計画している方は、要注意です。なぜなら、長期配偶者居住権の評価額によっては、他の相続人の遺留分を侵害してしまう可能性もあるからです。

もし他の相続人から遺留分侵害額請求をされた場合は、配偶者は他の相続人に対して金銭賠償をしなければならず、結果として配偶者の保護になりません。

なお、配偶者短期居住権はその期間が6か月限定という事もあり、それにより得た利益を配偶者の具体的相続分には含めません。つまり、配偶者短期居住権を取得しても、相続分の一部として取得したものとは扱われないということです。さらに配偶者短期居住権は、遺留分侵害額請求の対象にもなりません。

なお、遺留分についても法改正があり、詳しく知りたい方は、次の2つの記事をお読みください。

配偶者短期居住権とは

配偶者短期居住権は、6か月の短期間、配偶者に当然に認められる権利です。長期配偶者居住権のように、被相続人の遺言や相続人による遺産分割協議は不要です。一定の要件を充たせば法律上当然に認められる権利です。

配偶者短期居住権の成立要件

配偶者短期居住権の成立要件は3つ、次の通り(民法1037条)です。

- 被相続人の財産に属した建物に

- 相続開始の時に

- 無償で居住していること

被相続人の遺言等は特に必要もないので、通常のケースであれば、配偶者短期居住権は広く成立するでしょう。もちろん無償(タダ)で住み続けることができます。

配偶者短期居住権の注意点とは?

配偶者短期居住権の要件について、注意すべき点は以下の通りです。

- 配偶者は必ずしも被相続人とこの建物に同居していた必要はありません。長期配偶者居住権と同じです。

- 配偶者が、相続開始の時においてこの建物に長期配偶者居住権を取得した場合は、配偶者短期居住権は有しません(民法1037条1項ただし書き)。両方の居住権を並立して取得することは認められません。

- 配偶者に相続欠格事由(民法891条:遺言書の隠匿破棄を含みます)があったり、廃除によって相続権をはく奪されているときは、配偶者短期居住権は取得できません(民法1037条1項ただし書き)。

- 配偶者短期居住権は登記できません。

- 配偶者短期居住権は、居住建物の「使用」ができるだけです。第三者に賃貸して「収益」を上げることはできません。

- 居住が認められる範囲は、生前にもともと無償で使用していた部分に限られます(民法1037条)。長期配偶者居住権のように、事務所・店舗部分にまで居住権を主張することはできません(民法1028条1項)。

配偶者短期居住権の登記できない怖さ

長期配偶者居住権と異なり、配偶者短期居住権は登記することはできません。もし、居住建物が第三者に譲渡されてしまったら、その第三者に対して配偶者短期居住権を法律上主張することはできません。つまり、第三者から立ち退きを命じられた場合は従わなければなりません。

この場合、配偶者は建物を譲渡した建物所有者に対して、債務不履行に基づく損害賠償を請求することになります。通常は考えられないケースではありますが、一応念頭に入れておく必要はあるでしょう。

配偶者短期居住権と相続放棄の関係性

相続放棄をこれからする場合(あるいは相続放棄をした場合)、配偶者短期居住権を利用することはできず、直ちに建物を明渡さなければならないのでしょうか。この点について、法務省のページに解説があります。

配偶者短期居住権は「6か月」だけ

配偶者短期居住権は、6か月だけ認められ、居住建物に住み続けることができます。では、具体的には、いつまででしょうか?(民法第1037条1項)。

| 1、建物について配偶者を含む共同相続人で遺産分割が必要な場合(遺言等が無く建物の帰属先を相続人で決める必要がある場合など) | ①遺産分割終了時 ②死後6か月経過日 →①か②のいずれか遅い日まで |

| 2、上記以外の場合(遺言や死因贈与契約があり建物を取得する人が予め定まっているため遺産分割が不要な場合など) | 建物取得者が配偶者短期居住権の消滅の申入れをした日から6か月経過するまで |

少なくても死亡日から6か月は配偶者短期居住権が認められることになります。表中の「1①」のように、この建物の所有権を誰が相続するかの話し合い(遺産分割協議)が長引く場合は、協議が終わるまで居住できます。反対に、遺産分割が死亡後1ヶ月で終わってしまったという場合(話合いが早く終了したケース)は、死後6か月経過するまでは居住し続けることができます。

ちなみに、「2」の場合が、「死後6か月経過日」ではなく、「建物取得者が配偶者短期居住権の消滅の申入れをした日から6か月経過するまで」となっている理由は、やや複雑ですが、趣旨は配偶者の居住権を確保するためです(以下の理由の説明は興味のない方はお読み飛ばし下さい)。

つまり、たとえ遺言や死因贈与契約があり建物を取得する人が予め定まっていたとしても(配偶者以外の第三者が居住建物を取得するとなっていたケースが想定される)、配偶者が相続開始後すぐに遺言や死因贈与契約の存在を把握することは難しいと思われます。

また、建物の所有権を取得した第三者は、居住建物に居住している配偶者がいる事実を察知すれば、配偶者短期居住権の消滅の申入れをすることでしょう。消滅の申入れは理由を問わずいつでもすることができます(民法第1037条3項)

この時、死後相当の期間が経過して初めて居住建物所有者から配偶者短期居住権の消滅の申入れをされることもあり(民法1037条3項)、その時点ですでに死後6か月経過していた場合は、配偶者は直ちに立ち退くことになってしまい、配偶者の保護に欠けるのです。

そこで法はこのようなケースも想定して、「2」の場合は、「建物取得者が配偶者短期居住権の消滅請求をした日から6か月経過するまで」と時期をずらしたのです。

配偶者居住権の施行日|適用されるのはいつから?

2020年4月1日以後に開始した相続に適用があります。これより前に死亡してもその相続には長期も短期も配偶者居住権は成立しません。

また、長期配偶者居住権は遺言や生前の死因贈与契約によっても定めることができます。しかし、2020年4月1日以後に作成した遺言書や死因贈与契約に限って、長期配偶者居住権の成立が認められます。

2019年の現時点で遺言や死因贈与契約により長期配偶者居住権を定めて、2020年4月1日以後に死亡しても、改正法の適用は有りませんのでご注意ください。

配偶者居住権について解決法のご提案

特に長期配偶者居住権は、配偶者が自分の相続分の一部として取得するものであり、その財産評価については非常に難しい問題を含んでいます。

相続税対策としての利用価値は検討に値しますが、他の相続人の遺留分を侵害しないかどうかという点や、長期配偶者居住権を取得した配偶者が死亡した後の2次相続の問題など、実体上も税法上も今後の運用実績をよく見ていく必要があります。

また、上にも挙げた通り、所有権ではなく配偶者居住権を取得することが、配偶者およびその家族にとって本当に良い結果となるのかは慎重に検討が必要です。配偶者居住権は法律上認められた権利ですから、税務上も一定の評価がされますし、だからこそ途中で不要になったときに放棄できるのかという問題も現時点ではっきりしません。

長期配偶者居住権の利用を検討する場合には、司法書士だけではなく、税理士・会計士とよく吟味する必要があります。その際は税理士や会計士もいる司法書士事務所に相談されることをお勧めします。

無料相談を受け付けています

私たちは、相続手続き専門の司法書士事務所です。東京国分寺で約20年に渡って相続問題に取り組んできました。

このページでは、「いま知っておきたい配偶者居住権」として、配偶者短期居住権と長期配偶者居住権についてお話ししました。

配偶者居住権といっても2種類あり、相続での扱いが異なることはお分かりいただけたでしょうか。配偶者居住権の利用を検討している(遺言の作成)がどうすればよいのか、手続きのための費用はいくら位かかるのか、どの位の期間で完了するのか、様々な疑問があることと思います。

なお当事務所には、相続に強いパートナー税理士がいますので、配偶者居住権の評価についてもご相談に応じます。

専門知識を有する私たちであれば、疑問にお答えできます。

毎週土曜日に無料相談を受け付けていますので、この機会にお気軽にお問い合わせください。

お電話(代表042-324-0868)か、予約フォームより受け付けています。

東京司法書士会会員

令和4年度東京法務局長表彰受賞

簡裁訴訟代理等関係業務認定会員(法務大臣認定司法書士)

公益社団法人成年後見リーガルサポート東京支部会員

家庭裁判所「後見人・後見監督人候補者名簿」に登載済み

公益財団法人東京都中小企業振興公社「ワンストップ総合相談窓口」相談員

公益財団法人東京都中小企業振興公社「専門家派遣事業支援専門家」登録